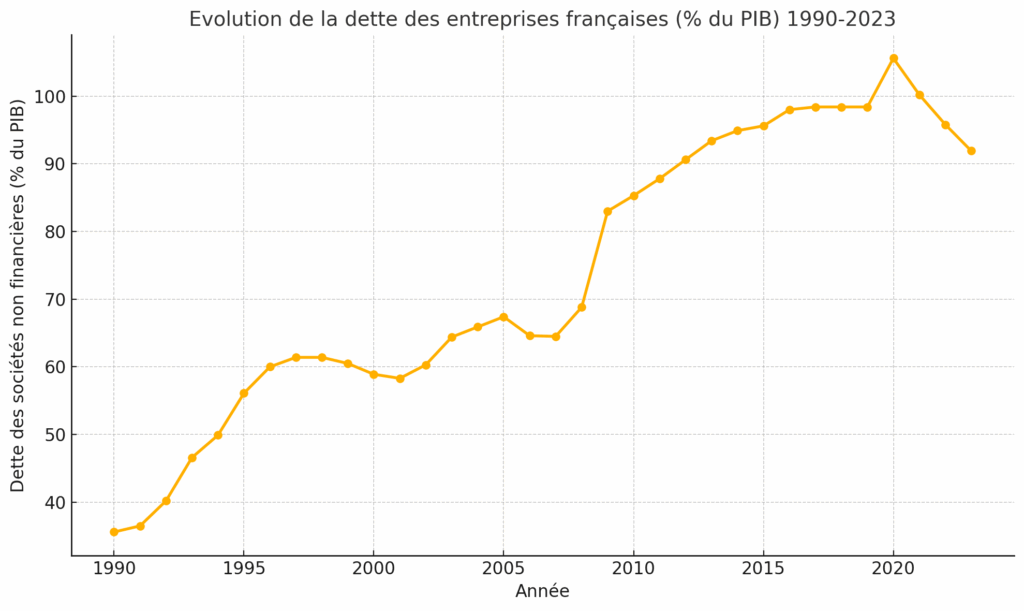

Depuis 1990, l’endettement des entreprises françaises a connu une augmentation spectaculaire. En pourcentage du PIB, cette dette est passée de 35,6 % en 1990 à plus de 91,9 % en 2023, avec des pics notables comme en 2009 (83 %) et en 2020 (105,6 %), marquant les crises financières et sanitaires. Mais que traduit réellement cette tendance ?

Un endettement beaucoup plus rapide que la croissance du PIB

Si l’on s’arrête aux chiffres, la montée de l’endettement semble suivre une courbe inexorable, mais elle n’est pas isolée : le PIB français lui-même a évolué durant cette période. Entre 1990 et 2023, le PIB nominal a plus que doublé, reflétant une économie en croissance, portée par l’innovation, l’urbanisation et la mondialisation. Pourtant, cette croissance du PIB n’a pas suffi à compenser le recours massif à la dette. La dette des entreprises s’est accrue plus vite que la richesse produite, ce qui interroge sur les dynamiques sous-jacentes.

La dette : nouveau produit de consommation ?

Cette évolution semble traduire un phénomène plus profond : la banalisation de la dette, voire sa transformation en un produit de consommation. Là où la dette était autrefois perçue comme un outil exceptionnel, mobilisé avec prudence pour des projets spécifiques, elle tend aujourd’hui à devenir un levier quasi systématique pour financer la croissance. L’essor de la titrisation et des marchés financiers a favorisé la fluidité et la disponibilité des capitaux, incitant de nombreuses entreprises à s’endetter plutôt qu’à puiser dans leurs fonds propres ou à ralentir leur rythme d’expansion.

Influence exercée par les financeurs – banques et fonds d’investissement ?

Mais ce recours au levier d’endettement s’accompagne d’autres hypothèses explicatives. Tout d’abord, une part importante de la dette est en réalité refinancée, et non remboursée. Chaque échéance devient l’occasion d’émettre une nouvelle dette, prolongeant ainsi l’exposition au risque et créant une forme de dépendance structurelle aux marchés financiers. Ce mécanisme peut sembler vertueux tant que les taux d’intérêt sont bas et que la confiance des investisseurs perdure. Mais il laisse les entreprises vulnérables face à tout retournement du cycle économique ou à un resserrement monétaire.

Parallèlement à cette évolution, une théorie contestable s’est diffusée dans les sphères managériales et financières : celle de l’optimum financier, ou l’idée qu’il existe un niveau d’endettement idéal qui maximise le retour sur fonds propres (ROE) en optimisant le levier financier dette sur equity. Selon cette vision, plus une entreprise s’endette, plus elle réduit sa base de capitaux propres, augmentant ainsi son ROE. Cette approche, bien que séduisante sur le papier, néglige les risques accrus liés à une exposition excessive à la dette. Et il est probable que l’expansion de l’industrie financière, et ce y compris des fonds d’investissement (Private Equity), a contribué à propager ce mantra risqué.

La dette demeure risquée pour les entreprises

En effet, la dette n’est pas neutre. Elle peut certes stimuler la croissance et améliorer la rentabilité apparente, mais elle fragilise également la structure financière des entreprises. Un retournement conjoncturel, une crise sectorielle ou une hausse brutale des taux d’intérêt peuvent rapidement transformer une situation de confort en véritable crise de liquidité. Les entreprises les plus exposées sont souvent celles qui ont privilégié une approche trop optimiste du levier financier, sans prendre en compte les marges de sécurité nécessaires.

Conclusion : repenser le rapport à la dette ?

Au final, l’analyse de cette série temporelle, enrichie par l’évolution parallèle du PIB, met en lumière une tendance inquiétante : la dette des entreprises françaises a augmenté bien plus vite que la richesse nationale, traduisant une banalisation du recours à l’endettement, souvent sous couvert d’arguments financiers séduisants mais risqués. Si la dette peut parfois être un moyen nécessaire à la croissance, elle ne doit jamais être considérée comme une ressource illimitée et sans effets moyen terme. La prudence reste de mise, surtout dans un contexte de taux d’intérêt en hausse et d’incertitudes économiques mondiales.

L’heure est peut-être venue pour les entreprises de redéfinir leur rapport à la dette, en réévaluant ses risques et en privilégiant une approche équilibrée, durable et résiliente.